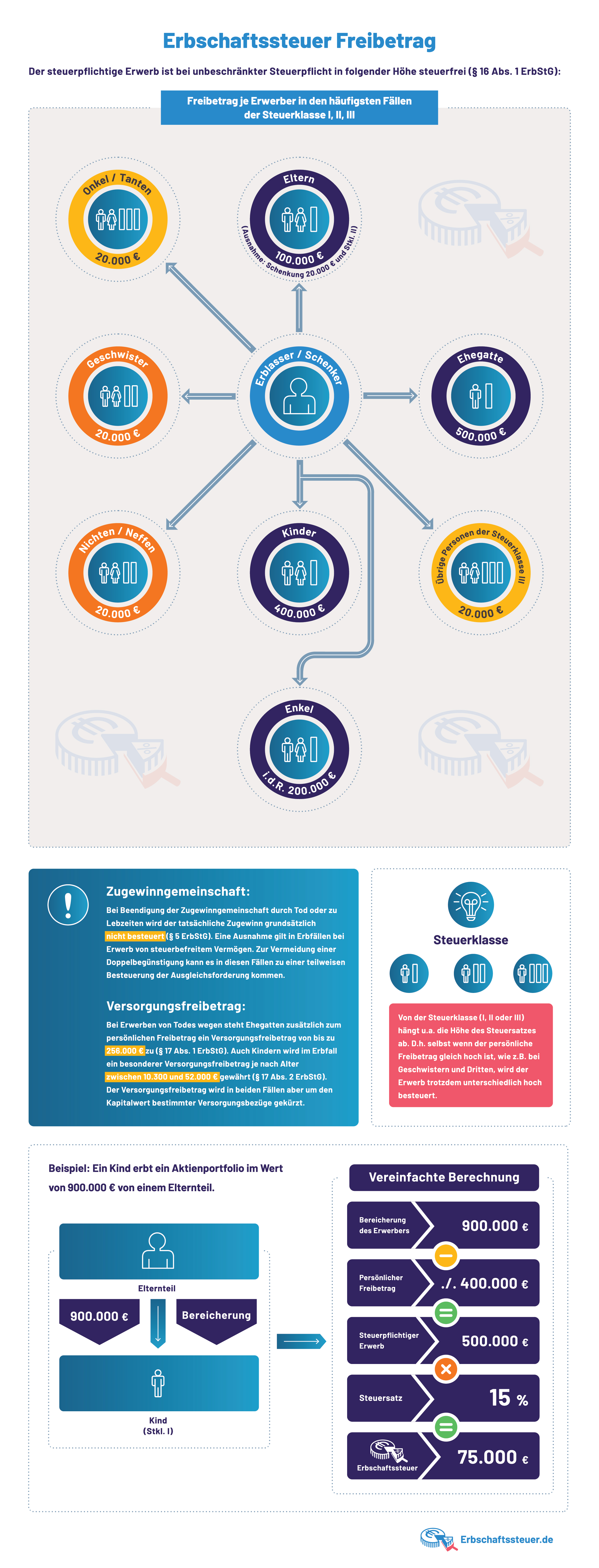

Steuerklassen und persönliche Freibeträge: Was jedem Erwerber zusteht

Jedem Erwerber steht ein persönlicher Freibetrag zu. Wie hoch dieser ausfällt, hängt von der jeweiligen Steuerklasse ab. Diese wiederum orientiert sich in der Regel am Verwandtschaftsgrad. Gleicher Grad der Verwandtschaft heißt aber nicht automatisch auch gleicher Freibetrag.

Überblick: Diese Steuerklassen und Freibeträge gibt es

| So hoch sind die persönlichen Freibeträge in der entsprechenden Steuerklasse (§§ 15 Abs. 1, 16 Abs. 1 ErbStG): | ||

|---|---|---|

| Der Erbe ist | Steuerklasse | persönlicher Freibetrag |

| Ehegatte | I Nr. 1 | 500.000 Euro |

| eingetragener Lebenspartner | I Nr. 1 | 500.000 Euro |

| Kind | I Nr. 2 | 400.000 Euro |

| Stief- und Adoptionskind | I Nr. 2 | 400.000 Euro |

| Enkel (wenn Kind des Erblassers verstorben) | I Nr. 3 | 400.000 Euro |

| Enkel (wenn Kind des Erblassers noch lebt) | I Nr. 3 | 200.000 Euro |

| Urenkel | I Nr. 3 | 100.000 Euro |

| Eltern | I Nr. 4 | 100.000 Euro |

| Großeltern | I Nr. 4 | 100.000 Euro |

| Geschwister | II Nr. 2 | 20.000 Euro |

| Nichte/Neffe | II Nr. 3 | 20.000 Euro |

| Stiefeltern | II Nr. 4 | 20.000 Euro |

| Schwiegerkind | II Nr. 5 | 20.000 Euro |

| Schwiegereltern | II Nr. 6 | 20.000 Euro |

| geschiedener Ehegatte | II Nr. 7 | 20.000 Euro |

| Lebenspartner einer aufgehobenen Lebenspartnerschaft | II Nr. 7 | 20.000 Euro |

| alle anderen Personen | III | 20.000 Euro |

Grundsätzlich kann man sagen: Je weiter entfernt die Verwandtschaft, desto höher die Steuerklasse und desto geringer der persönliche Freibetrag.

In Steuerklasse I finden sich deshalb – neben dem Ehegatten – Verwandte in gerade Linie, in Steuerklasse II Verwandte in der Seitenlinie (Geschwister) und geschiedene Partner. Auch Schwiegerkinder und Schwiegereltern gehören zu den durch Steuerklasse II begünstigten Personen.

Der Verwandtschaftsgrad ist für die Einordnung in die unterschiedlichen Steuerklassen jedoch nicht allein entscheidend. Deshalb haben Kinder und Eltern des Erblassers unterschiedliche Steuerklassen, obwohl sie jeweils im 1. Grad miteinander verwandt sind. Auch erben Stiefkinder in Steuerklasse I, während Stiefeltern Steuerklasse II haben.

Für weiter entfernte Verwandte – dazu gehören zum Beispiel Tante, Onkel, Cousinen und Cousins – ist die Steuerklasse III vorgesehen. Diese gilt auch für Pflegekinder, Verlobte und nichteheliche Lebenspartner, ebenso wie für Personen, die nicht zur Familie gehören – zum Beispiel die nette Nachbarin oder Freunde und Bekannte des Erblassers.

Kurz gesagt: Wer nicht ausdrücklich vom Gesetz in den Steuerklassen I und II genannt ist, fällt in die Steuerklasse III.

Wissenswertes rund um den persönlichen Freibetrag

Ehegatte ist man nur, wenn zum Zeitpunkt des Erbfalls die Ehe noch besteht. Nur dann kann man den hohen Freibetrag beanspruchen.

Der persönliche Freibetrag gilt auch, wenn der Wert des Erbes höher ist als der entsprechende Freibetrag. Als steuerpflichtiger Erwerb gilt dann dementsprechend nur der Teil, der über den persönlichen Freibetrag hinausgeht.

Beispiel:

Frau Jansen beerbt ihre Schwester. Der Wert des Erbes beträgt nach Abzug der Steuerbefreiungen 50.000 Euro. Nach Berücksichtigung des persönlichen Freibetrags von 20.000 Euro verbleiben 30.000 Euro steuerpflichtiger Erwerb. Nur diese 30.000 Euro unterliegen der Erbschaftssteuer.

Der persönliche Freibetrag wird nicht gekürzt, auch wenn es mehrere Erben gibt. Jeder Erbe kann – unabhängig von den anderen Erben – den für ihn geltenden Freibetrag in Anspruch nehmen. Sollte ein Erbe seinen persönlichen Freibetrag nicht voll ausschöpfen, kann er den nicht genutzten Freibetrag jedoch nicht auf einen anderen Erben übertragen.

Beispiel:

Frau Dürk hat ihre Tochter Sabrina und ihren Bruder Harvey als Erben bestimmt. Für die Tochter gilt ein persönlicher Freibetrag von 400.000 Euro, für den Bruder ein persönlicher Freibetrag von 20.000 Euro.

Frau Dürk vererbt ihrer Tochter Sabrina 100.000 Euro und auch ihr Bruder Harvey erhält 100.000 Euro. Sabrina kann ihren nicht genutzten Freibetrag in Höhe von 300.000 Euro nicht auf Harvey übertragen. Für ihn bleibt es bei einem persönlichen Freibetrag von 20.000 Euro, sodass er 80.000 Euro versteuern muss.

Wann die Steuerklasse noch eine Rolle spielt

Welche Steuerklasse der Erwerber hat, spielt zum Beispiel bei der Steuerbefreiung von Hausrat eine Rolle. Die Steuerklasse I verfügt hier über einen höheren Freibetrag als die Steuerklassen II und III.

Darüber hinaus gilt für Erwerber der Steuerklasse I ein deutlich geringerer Steuersatz als für Erwerber der Steuerklasse II oder III – letztere zahlen den höchsten Steuersatz und damit am meisten Erbschaftssteuer.

Ehegatten und Kinder: zusätzlicher besonderer Versorgungsfreibetrag

Der engste Familienkreis – dazu zählen der Ehegatte und die Kinder – profitiert neben den persönlichen Freibeträgen von besonderen Versorgungsfreibeträgen. Allerdings müssen hier Versorgungsbezüge, die nicht der Erbschaftssteuer unterliegen, gegengerechnet werden.

Gewinner und Verlierer der Steuerklassen-Einteilung

Mit den hohen Freibeträgen vor allem für Ehegatten und Kinder und dem zusätzlichen Versorgungsfreibetrag soll möglichst viel Vermögen verschont werden und in der Familie verbleiben können. Das ist auch gut so.

Geschwister erhalten jedoch den gleichen niedrigen Freibetrag wie eine nicht verwandte Person. Das ist nicht gut.

Von Seiten des Gesetzgebers hätte man zum Beispiel mehr Steuerklassen schaffen oder eine andere betragsmäßige Abstufung bei den Freibeträgen einführen können. Das wäre besser gewesen.

Weitere Themen

Freibetrag übrige Erwerber bzw. Dritte

Wer nicht zum engsten Familienkreis gehört oder gar nicht mit dem Erblasser verwandt ist, muss sich mit einem geringen persönlichen Freibetrag… Weiterlesen

Freibetrag Geschwister

Während Ehegatten, Kinder und Eltern in der Steuerklasse I von relativ hohen persönlichen Freibeträgen profitieren können, finden sich Geschwister… Weiterlesen

Freibetrag Kinder und Enkel

Für Kinder und Enkel sind im Rahmen der Erbschaftssteuer großzügige persönliche Freibeträge vorgesehen. Zusätzlich dazu können Kinder einen… Weiterlesen

Freibetrag Ehegatte

Ehegatten können im Rahmen der Erbschaftssteuer nicht nur einen üppigen persönlichen Freibetrag steuermindernd geltend machen. Zusätzlich ist für… Weiterlesen

Freibetrag Eltern

Während nachfolgende Generationen von hohen persönlichen Freibeträgen profitieren können, kommen die Eltern vergleichsweise schlecht weg – und das… Weiterlesen